Assurance Véhicule Fourgon

Tout ce que vous devez savoir (VASP et Non-VASP)Assurance Fourgon Aménagé : Ce Qu’il Faut Savoir pour Protéger Votre Véhicule

L’assurance d’un fourgon aménagé est un sujet crucial lors de l’aménagement de votre véhicule. Que votre fourgon soit homologué VASP (Véhicule Automoteur Spécialisé Aménagé) ou qu’il reste en CTTE (véhicule de transport de marchandises) sur la carte grise, il est indispensable de bien comprendre les différentes options d’assurance disponibles.

Dans cet article, nous allons vous partager notre expérience personnelle. Après avoir validé notre homologation VASP, nous avons rencontré quelques problématiques liées à l’assurance, et nous souhaitons vous éclairer sur ce sujet pour que vous puissiez faire les bons choix pour votre propre véhicule.

Nous vous expliquerons également comment nous avons choisi notre assurance, quels critères ont été déterminants dans notre décision, et les éléments à ne surtout pas négliger lors de la souscription. L’assurance est un point essentiel pour protéger votre investissement et voyager sereinement, surtout si vous êtes amené à rouler à l’étranger.

L’Assurance Véhicule : Ce Qu’il Faut Savoir pour Être Conformé à la Loi

L’assurance automobile est une obligation légale en France. Selon la législation, tout conducteur de véhicule terrestre à moteur doit souscrire une assurance avec au minimum la garantie responsabilité civile. En cas de non-respect de cette obligation, vous encourez des sanctions pénales.

Avant de souscrire une assurance, il est essentiel de connaître les bases et les obligations liées à l’assurance véhicule en France. Nous allons détailler ici les points essentiels à prendre en compte, notamment les types de véhicules qui doivent obligatoirement être assurés et les différentes garanties disponibles.

Quel Type de Véhicule Doit Être Assuré ?

Selon la loi française, tous les véhicules terrestres à moteur doivent être assurés, que ce soit une voiture, un fourgon, ou une moto. L’assurance est obligatoire même dans les cas suivants :

- Un véhicule qui ne circule pas mais qui est destiné à être mis en circulation.

- Un véhicule stationné dans un lieu privé (par exemple, en cas de vol, le véhicule pourrait être amené à circuler).

- Un véhicule destiné à ne pas être utilisé sur le long terme.

Ainsi, que votre véhicule soit en circulation ou non, vous devez absolument l’assurer.

Comprendre le Coefficient Bonus-Malus : Comment Il Affecte Votre Assurance Véhicule

Lorsque vous souscrivez à une assurance véhicule, le coût de l’assurance peut varier en fonction de plusieurs critères, dont le coefficient bonus-malus. Mais qu’est-ce que ce coefficient, et comment affecte-t-il le montant de votre prime d’assurance annuelle ?

Qu’est-ce que le Coefficient Bonus-Malus ?

Le coefficient bonus-malus est un indicateur utilisé par les assureurs pour ajuster le montant de votre assurance automobile en fonction de votre comportement de conduite. Chaque année, ce coefficient est réévalué en fonction de votre pratique de la conduite, de vos accidents et des dommages que vous avez causés.

- Si vous êtes responsable d’un sinistre, votre coefficient sera majoré, augmentant ainsi le coût de votre assurance.

- Si vous n’avez pas d’accident responsable pendant l’année, le coefficient sera réduit, ce qui peut entraîner une réduction de votre prime d’assurance.

Comment Fonctionne le Coefficient Bonus-Malus ?

À l’obtention de votre permis de conduire, votre coefficient bonus-malus est fixé à 1. Au fur et à mesure des années sans sinistres, ce coefficient peut descendre jusqu’à 0,50, ce qui correspond au coefficient le plus bas possible, après 13 ans de conduite sans responsabilité dans un accident.

En revanche, si vous êtes impliqué dans un accident, votre coefficient augmente, ce qui peut entraîner une hausse de votre assurance annuelle.

Peut-on Négocier son Coefficient Bonus-Malus ?

Il est possible de négocier un meilleur coefficient bonus, mais cela reste difficile dans les premières années de votre contrat d’assurance. Les assureurs sont moins enclins à accorder des réductions aux jeunes conducteurs ou à ceux qui n’ont pas encore un historique de conduite solide.

Pour plus de détails sur le bonus-malus et son impact sur votre assurance voiture, consultez le site officiel du gouvernement : Service Public – Bonus-Malus.

Les Types de Garanties d’Assurance : Trouvez Celle qui Vous Convient

Lors de la souscription à une assurance véhicule, il existe plusieurs types de garanties parmi lesquelles vous pouvez choisir : la garantie au tiers simple, la garantie au tiers étendu et la garantie tous risques. Selon le type de contrat que vous choisissez, la couverture de votre assurance automobile variera.

1. La Garantie au Tiers Simple : Responsabilité Civile Obligatoire

La garantie au tiers simple, également appelée responsabilité civile, est la couverture minimale imposée par la loi française. Cette garantie permet d’indemniser les tiers et les passagers en cas de sinistre responsable, mais elle ne couvre pas les dommages causés à votre propre véhicule ni au conducteur responsable.

Cette assurance est généralement la moins coûteuse car elle offre une couverture limitée.

2. La Garantie au Tiers Étendu

La garantie au tiers étendu inclut la même couverture que la garantie au tiers simple, c’est-à-dire la responsabilité civile, mais elle ajoute également des protections supplémentaires, telles que l’incendie, le vol, etc. Elle offre donc une protection plus étendue et sera souvent plus chère que la garantie au tiers simple en raison de son niveau de couverture.

3. La Garantie Tous Risques

La garantie tous risques est la couverture la plus complète. Elle combine la responsabilité civile et la garantie dommage tous accidents. Cela signifie que votre véhicule sera couvert pour les dommages que vous causez, ceux causés par autrui, ainsi que les incidents survenant lorsque votre véhicule est à l’arrêt ou en circulation.

Elle est idéale pour ceux qui recherchent une protection totale et qui souhaitent être couverts dans toutes les situations, mais elle sera aussi la plus coûteuse.

4. La Garantie Accident : Protégez-vous et Vos Proches

Il existe également des contrats supplémentaires, comme la garantie accident, pour vous protéger et protéger vos proches. Cette garantie peut inclure des prestations comme le versement d’une rente en cas d’incapacité (dès 10%) ou un paiement en cas de décès suite à un accident privé.

Elle est particulièrement utile si vous avez choisi une assurance au tiers et souhaitez renforcer votre couverture personnelle.

Comment Assurer un Véhicule VASP : Tout Ce Que Vous Devez Savoir

L’un des aspects essentiels lors de l’aménagement d’un van est de souscrire à une assurance pour véhicule VASP. Mais qu’est-ce qu’un véhicule VASP exactement ? Il s’agit d’un « Véhicule Automoteur Spécialisé Aménagé« , c’est-à-dire un fourgon ou une camionnette qui a été homologué pour être transformé en véhicule de loisirs ou en camping-car.

Assurer un Véhicule Homologué VASP

Lorsqu’un véhicule obtient son homologation VASP, il est reconnu par les autorités comme un véhicule aménagé destiné à être utilisé comme un camping-car. Il est donc nécessaire de souscrire une assurance spécialisée pour ce type de véhicule. Ce type d’assurance prend en compte l’aménagement spécifique du van et peut inclure des garanties adaptées aux besoins des voyageurs.

Pour vous accompagner dans l’aménagement de votre van ou la constitution du dossier d’homologation VASP, nous mettons à votre disposition notre boutique en ligne ainsi que nos ebooks.

Quel Type de Garantie Choisir pour Assurer Votre Véhicule VASP ?

Lors de l’assurance de votre véhicule VASP (Véhicule Automoteur Spécialisé Aménagé), il est important de bien choisir le type de garantie en fonction de vos besoins et de l’équipement de votre van. Vous avez trois principales options : la garantie au tiers simple, la garantie au tiers étendu et la garantie tous risques. Le choix du type de couverture dépendra de votre budget et de la valeur de votre véhicule aménagé.

L’Assurance d’un Véhicule VASP : Ce Qu’il Faut Savoir

En règle générale, l’assurance d’un véhicule VASP est souvent moins chère que celle d’un véhicule en CTTE (véhicule utilitaire sans aménagement). Cependant, si vous avez transformé votre van en camping-car et que vous avez investi dans des aménagements coûteux, il est fortement conseillé de ne pas souscrire une couverture au tiers simple. En cas de sinistre, vous risquez de ne pas être couvert matériellement. Perdre votre investissement en cas d’accident, d’incendie ou de vol serait un risque que vous ne voudriez sûrement pas prendre.

Pourquoi Choisir une Garantie Plus Complète ?

L’assurance tous risques ou tiers étendu peut offrir une couverture beaucoup plus adaptée pour un véhicule aménagé. Cela vous permet de protéger non seulement votre véhicule, mais aussi l’aménagement spécifique que vous avez réalisé. Compte tenu des investissements souvent importants dans l’aménagement d’un van, opter pour une couverture plus complète vous permet de voyager l’esprit tranquille.

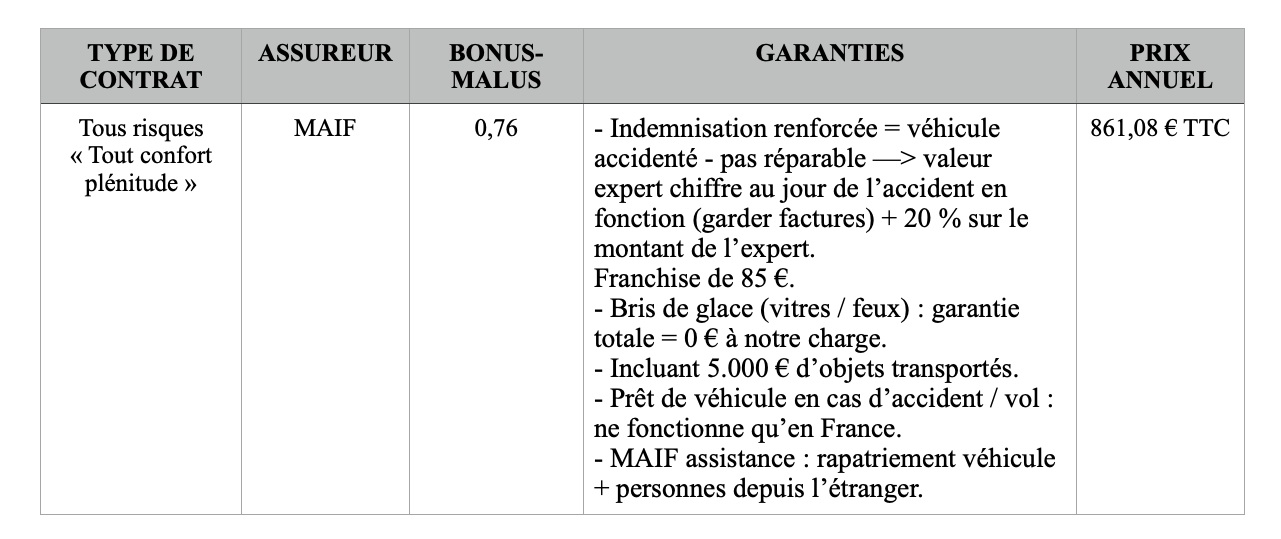

Notre Choix d’Assurance pour un Véhicule VASP

Avant de souscrire à votre assurance camping-car, il est important de bien vérifier tous les détails du contrat, notamment en ce qui concerne la durée de couverture à l’étranger. Certaines compagnies d’assurance, comme la MACIF, ne couvrent votre véhicule que pendant un an à l’étranger. Si vous envisagez un voyage longue durée à l’étranger, il est essentiel de s’assurer que vous serez couvert pendant toute la durée de votre séjour.

Après plusieurs échanges avec des assureurs comme MACIF, MAIF et MAAF, nous avons choisi un contrat adapté à nos besoins. Assurez-vous de bien comparer les options et de poser toutes vos questions avant de souscrire à une assurance.

On vous précise également être assuré pendant un temps indéterminé à l’étranger et avoir soucrit en plus une garantie accident pour un montant de 48,53 € TTC par an.

Assurer un Véhicule CTTE (Non VASP) : Ce Qu’il Faut Savoir

Si vous avez décidé de ne pas faire homologuer votre véhicule en tant que VASP (Véhicule Automoteur Spécialisé Aménagé), vous avez deux options principales pour l’assurance de votre véhicule CTTE (véhicule utilitaire non aménagé) :

1. Conserver votre Assurance Habituelle CTTE

Dans ce cas, vous pouvez choisir de maintenir votre assurance CTTE classique, avec les options de tiers simple, tiers étendu ou tous risques. Il est parfois possible, selon votre assureur, d’assurer les objets personnels présents dans le véhicule, comme un ordinateur, un téléphone ou un appareil photo. N’hésitez pas à vérifier cette possibilité avec votre compagnie d’assurance.

2. Souscrire une Nouvelle Assurance « Camping-Car »

Une autre option est de souscrire une assurance camping-car, même si votre véhicule n’est pas homologué VASP. Certaines compagnies d’assurance acceptent d’assurer votre véhicule comme un camping-car, même si celui-ci ne possède pas l’homologation officielle. Ces contrats peuvent également inclure la couverture des objets personnels et de l’aménagement intérieur de votre van, vous offrant ainsi une meilleure protection pour votre investissement.